计算题:

甲公司为增值税一般纳税人,适用的增值税税率为17%,商品、原材料售价中均不含增值税。假定销售商品、原材料和提供劳务均符合收入确认条件,其成本在确认收入时逐笔结转。不考虑其他因素。2012年度,甲公司发生如下交易或事项:

(1)销售商品一批,售价800万元,款项尚未收回。该批商品实际成本为620万元。

(2)计提并支付职工薪酬250万元,其中行政管理人员的职工薪酬为200万元,在建工程人员的职工薪酬为50万元。

(3)向乙公司转让一项专利权的使用权,一次性收取使用费20万元并存入银行,且不再提供后续服务,该专利权的预期使用寿命不能确定。

(4)销售一批原材料,增值税专用发票注明售价150万元,款项收到并存入银行。该批材料的实际成本为90万元。

(5)以银行存款支付管理费用20万元,财务费用10万元(全部为短期借款的利息支出),营业外支出5万元(违约金支出)。

(6)期末确认交易性金融资产公允价值变动收益20万元。

(7)收到子公司宣告并分派的现金股利15万元。

(8)可供出售金融资产公允价值上升200万元。

假定不考虑所得税和其他因素的影响。

要求:

(1)判断上述交易或事项是否产生现金流量,如果产生现金流量属于哪种活动产生的现金流量并作出相关的会计分录。

(2)计算上述交易或事项对利润表相关项目的影响金额并填列在下表中。

参考答案:

(1)

①事项(1)属于经营活动,但是不涉及现金流入和流出。涉及的会计处理为:

借:应收账款936

贷:主营业务收入800

应交税费——应交增值税(销项税额)136

借:主营业务成本620

贷:库存商品620

②事项(2)支付行政管理人员的职工薪酬属于经营活动现金流出,支付给在建工程人员的职工薪酬属于投资活动现金流出。涉及的会计处理为:

借:管理费用200

在建工程50

贷:应付职工薪酬250

借:应付职工薪酬250

贷:银行存款250

③事项(3)转让专利权的使用权收取使用费属于经营活动的现金流入。涉及的会计处理为:

借:银行存款20

贷:其他业务收入20

④事项(4)销售材料取得价款属于经营活动产生的现金流入。涉及的会计处理为:

借:银行存款175.5

贷:其他业务收入150

应交税费——应交增值税(销项税额)25.5

借:其他业务成本90

贷:原材料90

⑤事项(5)以银行存款支付管理费用和违约金支出属于经营活动产生的现金流出,支付的借款利息属于筹资活动的现金流出。涉及的会计处理为:

借:管理费用20

财务费用10

营业外支出5

贷:银行存款35

⑥事项(6)确认交易性金融资产公允价值变动收益不涉及现金流入和流出。涉及的会计处理为:

借:交易性金融资产——公允价值变动20

贷:公允价值变动损益20

⑦事项(7)收到子公司分派的现金股利属于投资活动产生的现金流入。涉及的会计处理为:

借:应收股利15

贷:投资收益15

借:银行存款15

贷:应收股利15

⑧事项(8)可供出售金融资产公允价值上升不涉及现金流入和现金流出。涉及的会计处理为:

借:可供出售金融资产——公允价值变动200

贷:资本公积——其他资本公积200

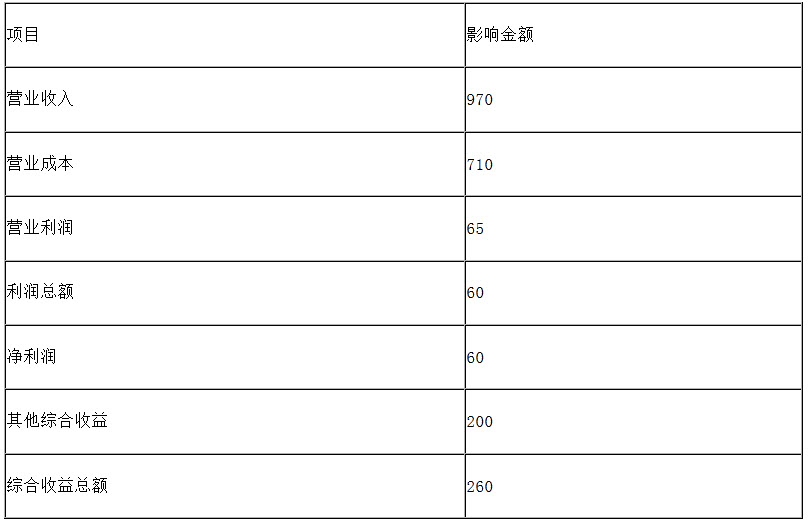

(2)计算上述交易或事项对利润表相关项目的影响金额

“营业收入”项目=800+20+150=970(万元)

“营业成本”项目=620+90=710(万元)

“营业利润”项目=970-710-200-20-10+20+15=65(万元)

“利润总额”项目=65-5=60(万元)

不考虑所得税税时,“净利润”项目=利润总额=60(万元)

“其他综合收益”项目=200(万元)

“综合收益总额”项目=净利润+其他综合收益=60+200=260(万元)