甲公司系上市公司,属于增值税一般纳税人,适用的增值税税率为17%;适用的所得税税率为25%。除特别说明外,甲公司采用账龄分析法计提坏账准备,3个月以内账龄的应收款项计提坏账准备的比率为0。甲公司按实现的净利润的10%提取法定盈余公积。

甲公司20×4年年度所得税汇算清缴于20×5年3月20日完成,在此之前发生的20×4年年度纳税调整事项,均可进行纳税调整。甲公司20×4年年度财务报告于20×5年3月31日经董事会批准对外报出。20×5年1月1日~3月31日,甲公司发生如下交易或事项:

①1月14日,甲公司收到乙公司退回的20×4年10月4日从其购入的一批商品,以及原开出的增值税专用发票。该批商品的销售价格为200万元,增值税税额为34万元,销售成本为185万元。该批商品的货款尚未收回。

②2月25日,甲公司办公楼因电路短路引发火灾,造成办公楼严重损坏,直接经济损失230万元。

③2月28日,甲公司收到丙公司通知,丙公司因资金周转困难无法按期偿还债务,被法院依法宣告破产,所欠甲公司货款250万元(含增值税额)全部不能偿还。甲公司在编制20×4年年度财务报告时已被告知丙公司资金周转困难无法按期偿还债务,因而按应收丙公司货款余额的50%计提坏账准备。

④3月5日,甲公司在检查中发现,20×4年年度漏记某项固定资产折旧费用200万元,金额较大。甲公司在20×4年年度纳税申报表中已经扣除该项折旧费用。

⑤3月15日,甲公司董事会决定,以2400万元收购丁上市公司,并拥有该公司有表决权股份的65%。

⑥3月25日,甲公司收到戊公司退回的20×4年12月8日从其购入的一批商品,以及原开出的增值税专用发票。该批商品的销售价格为100万元,增值税税额为17万元,销售成本为95万元。该批商品的货款尚未结清。

要求:

(1)判断上述事项哪些属于调整事项,哪些属于非调整事项。

(2)对于其中的调整事项,编制有关调整会计分录(涉及利润及利润分配的调整会计分录,均直接通过"利润分配--未分配利润"科目核算;合并编制"以前年度损益调整"结转"利润分配--未分配利润"的调整会计分录,以及"利润分配--未分配利润"与"盈余公积"之间的调整会计分录)。

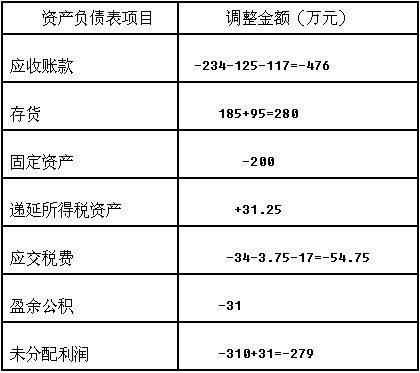

(3)根据上述资料,分别计算应调整资产负债表相关项目的金额,并填列在下表中(调增数以"+"表示,调减数以"-"表示)。

参考答案:

(1)调整事项有:①、③、④、⑥

非调整事项有:②、⑤

(2)事项①

借:以前年度损益调整200

应交税费--应交增值税(销项税额)34

贷:应收账款234

借:库存商品185

贷:以前年度损益调整185

借:应交税费--应交所得税3.75

贷:以前年度损益调整3.75

事项③

借:以前年度损益调整125

贷:坏账准备125

借:递延所得税资产31.25

贷:以前年度损益调整31.25

事项④

借:以前年度损益调整200

贷:累计折旧200

事项⑥

借:以前年度损益调整100

应交税费--应交增值税(销项税额)17

贷:应收账款117

借:库存商品95

贷:以前年度损益调整95

合并编制"以前年度损益调整"结转"利润分配--未分配利润"的调整会计分录,以及"利润分配--未分配利润"与"盈余公积"之间的调整会计分录。

借:利润分配--未分配利润310

贷:以前年度损益调整310

借:盈余公积--提取法定盈余公积31

贷:利润分配--未分配利润31

(3)