某公司目前的资本来源包括每股面值1元的普通股800万股和平均利率为10%的3000万元债务。该公司现在拟投产一个新产产品,该项目需要投资4000万元,预期投产后每年可增加营业利润(息税前盈余)400万元。该项目备选的筹资方案有三个:(1)按11%的利率发行债券;(2)按面值发行股利率为12%的优先股;(3)按20元/股的价格增发普通股。该公司目前的息税前盈余为1600万元,公司适用的所得税率为40%,证券发行费可忽略不计。

要求:

(1)计算按不同方案筹资后的普通股每股收益。

(2)计算增发普通股和债券筹资的每股(指普通股,下同)收益无差别点(用营业利润表示,下同),以及增发普通股和优先股筹资的每股收益无差别点。

(3)计算筹资前的财务杠杆和按三个方案筹资后的财务杠杆。

(4)根据以上计算结果分析,该公司应当选择哪一种筹资方式理由是什么

(5)如果新产品可提供1000万元或4000万元的新增营业利润,在不考虑财务风险的情况下,公司应选择哪一种筹资方式

参考答案:(1)如下表:

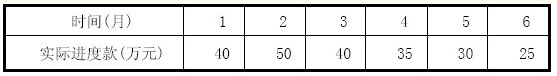

(2)债券筹资与普通股筹资的每股收益无差别点: 筹资方案 发行债券 发行优先股 增发普通股 营业利润(万元) 2000 2000 2000 现有债务利息 300 300 300 新增债务利息 440 0 0 税前利润 1260 1700 1700 所得税 504 680 680 税后利润 756 1020 1020 优先股红利 0 480 0 普通股收益 756 540 1020 股数(万股) 800 800 1000 每股收益(元) 0.945 0.675 1.02

(EBIT=300-4000×11%)×0.6/800=(EBlT-300)×0.6/1000

EBIT=2500(万元)

优先股筹资与普通股筹资的每股收益无差别点:

[(EBIT-300)×0.6-4000×12%]/800=(EBIT-300)×0.6/1000

EBlT=4300(万元)

(3)筹资前的财务杠杆=1600/(1600-300)=1.23

发行债券筹资的财务杠杆=2000/(2000-300-4000×11%)=1.59

优先股筹资的财务杠杆=2000/(2000-300-4000×12%/0.6)=2.22

普通股筹资的财务杠杆=2000/(2000-300)=1.18

(4)该公司应当采用增发普通股筹资。该方式在新增营业利润400万元时,每股收益较高、风险(财务杠杆)较低,最符合财务目标。

(5)当项目新增营业利润为1000万元时应选择债券筹资方案;当项目新增营业利润为4000万元时应选择债券筹资方案。

问题:

问题: