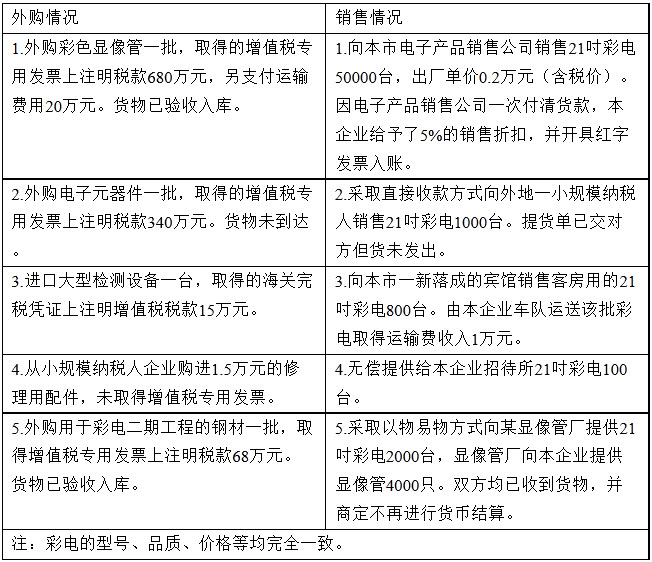

某彩色电视机生产企业(增值税一般纳税人)1999年7月购销情况如下:

7月底,该企业计算的当月应纳增值税:

7月底,该企业计算的当月应纳增值税:

增值税=销项税额–进项税额

=[1+17%(50000×0.2)×17%×(1-5%)+1+17%(800×0.2)×17%]-[680+20×10%+340+15+1.5/(1+6%)×6%+68]

=1403.59-1105.08

=298.51(万元)

要求:

请按增值税暂行条例及有关规定,具体分析该企业计算的当月应纳增值税是否正确。如有错误请指出错在何处,并正确计算当月应纳增值税。

参考答案:

l)该企业计算的当月应纳增值税是不正确的。

A.销售对时彩电50000台给予5%的销售折扣,不应减少销售额。(0.5分)

B.采取直接收款方式销售货物,尽管货未发出,但应核算销售额,计算销项税额。(0.5分)

C.运送彩电力混合销售行为,运费应该算销售额,计算销项税额,(0.5分)

D.无偿提供招待所的21叶彩电100台,应视同销售货物行为,核算销售额,计算销项税额。

E.采取以物易物方式向显像管厂提供的2000台彩电,应核算销售额,计算销项税额。

F.运费扣除率不是10%,就灰7%.

G.外购电子元器件未到货,其进项税额不得抵扣。

H.大型检测设备固定资产,其进项税不得抵扣。

I.购进修理用配件1.5万元,未取得增值税专用发票,不存在抵扣问题。

J.外购钢材用于在建工程,其进项税额不得抵扣

2)计算该企业当月应纳增值税额

A.销项税额

=(50000*0.2)/(1+17%)*17%+(1000*0.2)/(1+17%)*17%+(800*0.2+1)/(1+17%)*17%+100*0.2/(1+17%)*17%+2000*0.2/(1+17%)*17%

=1452.99+29.06+23.39+2.91+58.12=1566.47(万元)

B.进项税额=680+20*7%=681.4(万元)

C.增值税额=销项税额-进项税额

=1566.47-681.4=885.07(万元)