已知某集团公司下设多个责任中心,有关资料如下:

资料一:

| 指标 | A投资中心 | B投资中心 | C投资中心 |

| 息税前利润(万元) | 10400 | 15800 | 8450 |

| 营业资产平均占用额(万元) | 94500 | 145000 | 75500 |

| 规定的最低投资报酬率 | 10% | ||

资料三:E利润中心的边际贡献为80000元,负责人可控边际贡献为60000元,利润中心部门边际贡献总额为45000元。

资料四:D中心下设了两个成本中心—甲成本中心和乙成本中心,其中甲成本中心,生产一种产品,预算产量5000件,预算单位成本200元,实际产量6000件,实际成本为1170000元。

资料五:集团公司投资资本总额为4000000元,预计要达到同行业平均的投资资本回报率12%的水平。

要求:

(1)根据资料一计算各个投资中心的下列指标:

①投资报酬率,并据此评价各投资中心的业绩;

②剩余收益,并据此评价各投资中心的业绩;

③分析比较利用投资报酬率和利用剩余收益衡量投资中心业绩的优缺点,并综合考虑集团公司应将资金投资于哪个中心

(2)根据资料二计算D利润中心边际贡献总额、可控边际贡献和部门边际贡献总额。

(3)根据资料三计算E利润中心负责人的可控固定成本以及不可控但应由该利润中心负担的固定成本。

(4)根据资料四计算甲成本中心的预算成本节约额和预算成本节约率。

(5)根据资料五按照同行业平均的投资资本回报率标准确定公司应该完成的目标利润为多少

参考答案:

(1)①投资报酬率:

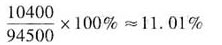

A投资中心的投资报酬率=

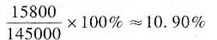

B投资中心的投资报酬率=

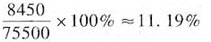

C投资中心的投资报酬率=

评价:C投资中心业绩最优,A投资中心次之,B投资中心业绩最差。

②剩余收益:

A投资中心的剩余收益=10400-94500×10%=950(万元)

B投资中心的剩余收益=15800-145000×10%=1300(万元)

C投资中心的剩余收益=8450-75500×10%=900(万元)

评价:B投资中心业绩最优,A投资中心次之,C投资中心业绩最差。

③综合评价:

投资报酬率的优点是能够反映投资中心的综合获利能力;具有横向可比性;不仅可以促使经理人员关注营业资产运用效率,而且尤为重要的是,它有利于资产存量的调整,优化资源配置;但是投资报酬率的缺点是过于关注该指标会引起短期行为的产生,追求局部利润最大化而损害整体利益最大化目标,导致经理人员为眼前利益而牺牲长远利益。剩余收益指标的优点是弥补了投资报酬率指标会使局部利益与整体利益相冲突的不足;但剩余收益指标的缺点是由于其是一个绝对指标,故而难以在不同规模的投资中心之间进行业绩比较;此外剩余收益同样只反映当期业绩,单纯使用这一指标也会导致投资中心管理者的短期行为。

综合考虑从对企业的贡献来看,B投资中心业绩最优,A投资中心次之,C投资中心最差。

(2)D利润中心边际贡献总额=52000-25000=27000(元)

D利润中心可控边际贡献=27000-15000=12000(元)

D利润中心部门边际贡献总额=12000-6000=6000(元)

(3)E利润中心负责人可控同定成本=80000-60000=20000(元)

E利润中心负责人不可控但应由该利润中心负担的固定成本=60000-45000=15000(元)

(4)甲成本中心预算成本节约额=预算责任成本-实际责任成本=200×6000-1170000=30000(元)

甲成本中心预算成本节约率=预算成本节约额/预算成本×100%=30000/(200×6000)×100%=2.5%

(5)公司应该完成的目标利润=4000000×12%=480000(元)