某卷烟厂(一般纳税人)2007年10月份发生以下经营业务:

(1)从A烟丝厂购进已税烟丝200吨,每吨不含税单价2万元,取得烟丝厂开具的防伪税控系统增值税专用发票,注明销售额400万元,增值税额68万元。

(2)向农业生产者收购烟叶30吨,收购凭证上注明支付收购货款42万元,另外支付运输费用3万元,取得运输企业开具的普通发票;烟叶验收入库后,又将其运往B企业加工成烟丝,当月收回烟丝20吨,取得开具的防伪税控系统增值税专用发票,注明加工费10万元,增值税额1.7万元,B企业没有同类烟丝的销售价格。

(3)当月进口烟丝10吨,货价18万元,运抵我国境内输入地点前发生的运费、保险费合计2万元,关税税率40%;进口卷烟10标准箱,每箱完税价格 7500元.关税税率60%。上述货物均在进口时缴纳了各项税款,并取得了海关完税凭证。将货物从海关运至本企业发生运输费用1万元,装卸费0.1万元,取得运输企业开具的普通发票。

(4)本月生产部门领用A烟丝厂收购的烟丝100吨,委托加工收回的烟丝 15吨,进口烟丝5吨用于连续生产卷烟2000标准箱(每条调拨价格50元以上),当月销售1800箱,取得不含税销售额2700万元。将进口卷烟直接销售5标准箱,取得不含税收入25万元。

本题中所涉及到的各项凭证当月均通过税务机关认证并申请抵扣。

要求:根据以上资料,按以下顺序回答问题:

(1)计算委托加工环节由B企业代收代缴的消费税;

(2)计算该企业当月进口环节应纳的关税、消费税和增值税;

(3)计算该企业当月进项税额;

(4)计算该企业当月应纳增值税和消费税。

参考答案:

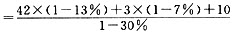

加工环节应由B企业代收代缴的消费税

×30%=21.14(万元)

×30%=21.14(万元)

(2)进口烟丝应纳关税=(18+2)×40%=8(万元)

进口烟丝应纳消费税= ×30%=12(万元)

×30%=12(万元)

进口烟丝应纳增值税= ×17%=6.8(万元)

×17%=6.8(万元)

进口卷烟应纳关税=10×7500×60%=45000(元)=4.5(万元)

进口卷烟的每标准条完税价格= =30(元)

=30(元)

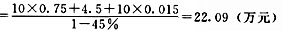

进口卷烟所适用税率的价格= =69.43(元)

=69.43(元)

进口卷烟适用比例税率为45%,则

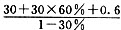

进口卷烟组成价格

进口卷烟应纳消费税=22.09×45%+10×0.015=10.09(万元)

进口卷烟应纳增值税=22.09×17%=3.76(万元)

(3)当月进项税额=68+42×13%+3×7%+1.7+6.8+3.76+1×7%=86(万元)

(4)当月应纳增值税=(2700+25)×17%-86=377.25(万元)

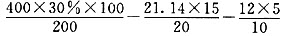

当月应纳消费税=2700×45%+1800×0.015-

=1160.15(万元)