新源公司准备上一个与现有业务不同的项目,现有甲、乙两个投资方案可供投资:

甲方案需投资50000元,税法规定的年限为5年,直线法计提折旧,5年后残值预计为0,项目投产后实际使用年限为6年,预计每年将增加销售收入30000元,每年增加付现成本8000元;报废时实际残值收入200元。

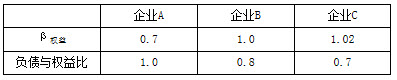

乙项目需投资52000元,用直线法计提折旧,税法规定的年限为5年,预计残值2000元,项目投产后实际使用4年,预计每年将增加销售收入25000元,增加付现成本,第一年5000元,以后每年在前一年的基础上增加500元,乙项目投产时需垫付营运资金3000元,期满收回,实际残值收入8000元,企业所得税率40%。公司的投资顾问提供了三个与新项目类似公司的资料,有关资料如下。 项目的资产负债率为60%,无风险的报酬率为8.228%,市场风险平均报酬率为8%,负债的税后资本成本为10%。

项目的资产负债率为60%,无风险的报酬率为8.228%,市场风险平均报酬率为8%,负债的税后资本成本为10%。

要求:

(1)计算该项目的贴现率(β资产取平均数);

(2)若甲、乙两项目为互斥项目,作出投资决策。

已知:(P/S,13%,1)=0.8850,(P/S,13%,2)=0.7831,(P/S,13%,3)=0.6931

(P/S,13%,4)=0.6133,(P/S,13%,5)=0.5428,(P/S,13%,6)=0.4803

参考答案:

(1)β资产(A)=0.69/[1+1×(1-40%)]=0.43

β资产(B)=1/[1+0.8×(1-40%)]=0.68

β资产(C)=1.02/[1+0.7β资产(1-40%)]=0.72

β资产(平均)=(0.43+0.68+0.72)/3=0.61

β权益=0.61×[1+1.5×(1-40%)]=1.159

K=8.228%+1.159×8%=17.5%

加权平均资本成本=10%×60%+17.5%×40%=13%

即项目的贴现率为13%

(2)甲方案各年现金流量

税法规定的年折旧=50000÷5=10000(元)

NCF0=-50000(元)

NCF1-5=(30000-8000-10000)×(1-40%)+10000=17200(元)

NCF6=(30000-8000)×(1-40%)+200-200×40%=13320(元)

乙方案各年现金流量:

年折旧=(52000-2000)÷5=10000(元)

第四年报废净损失抵税=(52000-4×10000-8000)×40%=1600(元)

NCF0=-52000-3000=-55000(元)

NCF1=(25000-5000-10000)×(1-40%)+10000=16000(元)

NCF2=(25000-5500-10000)×(1-40%)+10000=15700(元)

NCF3=(25000-6000-10000)×(1-40%)+10000=15400(元)

NCF4=(25000-6500-10000)×(1-40%)+10000+8000+1600+3000=27700(元)

甲方案年均净现值

=[17200×(P/A,13%,5)+13200×(P/S,13%,6)-50000]÷(P/A,13%,6)

={17200×[1-(P/S,13%,5)]/13%+13200×0.4803-50000}÷{[1-(P/S, 13%,6)]/13%}

=(17200×3.5169+6339.96-50000)÷3.9977

=4210.08(万元)

乙方案年均净现值

={16000×(P/S,13%,1)+15700×(P/S,13%,2)+15400×(P/S,13%,3) +27700×(P/S,13%,4)-55000)÷(P/A,13%,4)

=(14160+12294.67+10673.74+16988.41-55000)÷{[1-(P/S,13%,4)]/13%}

=-883.18÷2.9746

=-296.91(万元)

结论:应采用甲方案。