问题

问答题

某企业的有关资料如下:

(1) 企业上年度的资金结构及资金成本见表1。

表1

| 筹资方式 | 金额 | 资金成本 |

| 普通股 | 1640 | 20% |

| 长期债券 | 1600 | 13% |

| 长期借款 | 40 | 12% |

(2) 企业适用的所得税率为33%。

(3) 该公司计划年度需要增加资金1200万元,提出以下两个备选方案:

甲方案:发行长期债券1200万元,年利率14%;由于风险加大,预计企业的股票价格变为每股38元,预计每股发放股利5元,股利增长率为3%;

乙方案:发行长期债券500万元,年利率14%,另发行普通股票700万元,预计每股发放现金股利5元,股利增长率为3%;股票发行价格为40元。

(4) 假设各种证券筹资均不考虑筹资费。

要求:

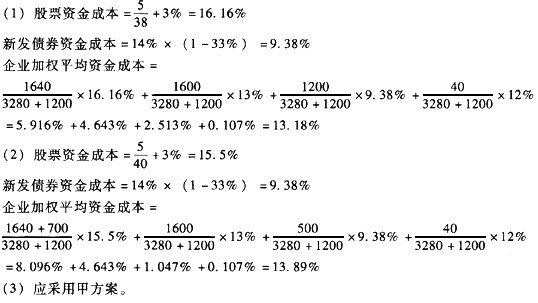

(1) 计算采用方案甲后的企业加权平均资金成本。

(2) 计算采用方案乙后的企业加权平均资金成本。

(3) 比较两方案的优劣。

答案

参考答案:

解析: