甲公司2005年末的负债总额为1000万元,其中包括长期应付款120万元,另外包括应付账款等无息负债80万元;所有者权益为1200万元,预计2006年销售增长率为5%,从2007年开始每年下降1个百分点,到2009年停止下降,以后可以持续。2006年的销售收入为5000万元,销售成本(不包括折旧与摊销)为4000万元,营业和管理费用(不包括折旧与摊销)300万元,折旧与摊销100万元,平均税率为30%;企业加权平均资本成本2006~2007年为10%,2008年及以后各年为8%,投资资本与销售同比例增长。目前每股价格为8元,普通股股数为800万股。

要求:

(1) 计算2006年的息税前经营利润;

(2) 计算2006年的期初投资资本回报率;

(3) 假设期初投资资本回报率一直保持不变,按照经济利润模型计算企业实体价值(中间数据最多保留四位小数,最后计算结果取整数);

(4) 计算每股价值,评价甲公司股票是否被高估了,是否值得购买。

参考答案:

(1) 息税前经营利润=5000-4000-300-100=600(万元)

(2) 2006年息前税后经营利润=600×(1-30%)=420(万元)

期初投资资本=(1000-120-80)+1200=2000(万元)

期初投资资本回报率=420/2000×100%=21%

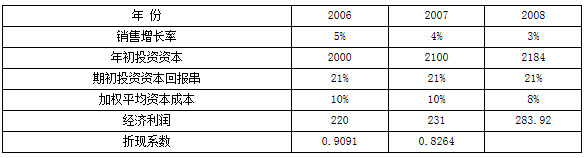

(3)

方法一:把2009年作为后续期第一年 单位:万元

经济利润现值

=220×0.9091+231×0.8264+283.92×0.7652+292.4376/(8%-3%)×0.7652

=5083.621(万元)

企业实体价值=2000+5083.621=7084(万元)

方法二:把2008年作为后续期第一年 单位:万元

经济利润现值

=220×0.9091+231×0.8264+283.92/(8%-3%)×0.8264

=200.002+190.8984+4692.6298

=5083.530(万元)

企业实体价值=2000+5083.530=7084(万元)

(4)股权价值=7084-(1000-120-80)×6284(万元)

每股价值=6284/800=7.86(元)

由于每股价值低于每股市价,因此甲公司股票被市场高估了,不值得购买。