问题

单项选择题

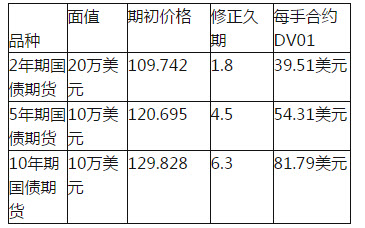

假设在2月10日,投资者预计2~10年各期限的美国国债收益率将平行下移,于是买人2年、5年和10年期美国国债期货,采用梯式投资策略。各期限国债期货价格和DV01如表6—5所示。投资者准备买入100手10年期国债期货,且拟配置在各期限国债期货的DV01基本相同。一周后,收益率曲线整体下移10BP,2年期国债期货,5年期国债期货,10年期国债期货期末价格分别为109.938,121.242,130.641,则投资者最终损益为()万美元。

表6—5各期限国债期货价格和DV01

A.24.50

B.20.45

C.16.37

D.16.24

答案

参考答案:A

解析:为保证配置在各期限国债期货的DV01基本相同,投资者应在买人100手10年期国债期货的同时,买人(81.79×100)/39.51=207(手)的2年期国债期货和(81.79×100)/54.31=151(手)的5年期国债期货。最后损益为:(109.938-109.742)÷100×20×207+(121.242-120.695)÷100×10×151+(130.641-129.828)÷100×10×100=8.1144+8.2597+8.1300=24.5041(万美元)≈24.50(万美元)。