计算题:

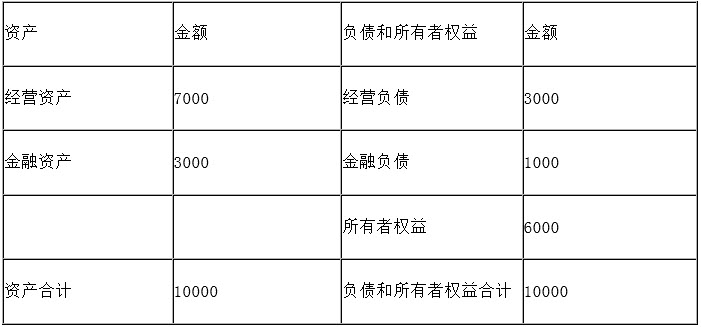

A公司本年销售收入5000万元,净利润400万元,支付股利200万元,年末有关资产负债表资料如下:

单位:万元

根据过去经验,需要保留的金融资产最低为2840万元,以备各种意外支付。

根据过去经验,需要保留的金融资产最低为2840万元,以备各种意外支付。

要求:

(1)假设经营资产中有80%与销售收入同比例变动,经营负债中有60%与销售收入同比例变动,回答下列互不相关的问题:

①若A公司既不发行新股,回购股票也不举借新债,销售净利率和股利支付率不变,计算下年可实现的销售额;

②若下年预计销售额为5500万元,销售净利率变为6%,股利支付率为80%,同时需要增加100万元的长期投资,外部融资额为多少?

③若下年预计销售额为6000万元,但A公司经预测,下年可以获得外部融资额504万元,在销售净利率不变的情况下,A公司下年可以支付多少股利?

④若下年A公司销售量增长25%,据预测产品销售价格将下降8%,但销售净利率提高到10%,并发行新股100万元,如果计划股利支付率为70%,其新增外部负债为多少?

⑤若下年A公司销售增长率为5%,销售净利率为10%,收益留存率为70%,计算剩余的资金数额?

(2)假设预计下年资产总量为12000万元,负债的自发增长为800万元,可以获得外部融资额800万元,销售净利率和股利支付率不变,计算下年可实现的销售额。

参考答案:

(1)变动经营资产销售百分比

=7000×80%/5000×100%=112%

变动经营负债销售百分比

=3000×60%/5000×100%=36%

可供动用的金融资产

=3000-2840=160(万元)

①销售净利率=400/5000×100%=8%

股利支付率=200/400×100%=50%

因为既不发行新股,回购股票也不举借新债,所以外部融资额为0,假设下年的销售增长额为W万元,则:

0=W×(112%-36%)-160-(5000+W)×8%×(1-50%)

解得:销售增长额=500(万元)

所以,下年可实现的销售额

=5000+500=5500(万元)

②外部融资额

=(5500-5000)×(112%-36%)-160+100-5500×6%×(1-80%)

=254(万元)

③504=(6000-5000)×(112%-36%)-160-6000×8%×(1-股利支付率)

股利支付率=80%

可以支付的股利=6000×8%×80%=384(万元)

④下年的销售额

=5000×(1+25%)×(1-8%)=5750(万元)

外部融资额

=(5750-5000)×(112%-36%)-160-5750×10%×(1-70%)

=237.5(万元)

外部负债融资额=外部融资额-外部权益融资额

=237.5-100=137.5(万元)

⑤外部融资额

=5000×5%×(112%-36%)-160-5000×(1+5%)×10%×70%

=30-367.5=-337.5(万元)

因此,剩余资金337.5万元。

(2)外部融资额=预计资产总量-已有的资产-负债的自发增长-内部提供的利润留存

800=12000-10000-800-下年销售额×8%×(1-50%)

解得:下年销售额=10000(万元)

解析:【该题针对“销售百分比法”知识点进行考核】