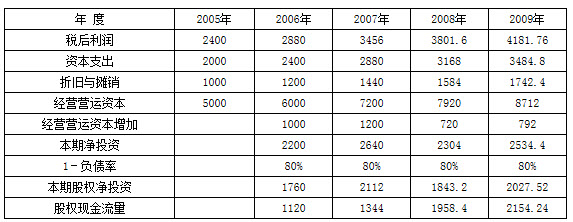

甲公司2005年底发行在外的普通股为5000万股,当年销售收入15000万元,经营营运资本5000万元,税后利润2400万元,资本支出2000万元,折旧与摊销1000万元。资本结构中负债占20%,可以保持此目标资本结构不变。目前每股价格为3元。

预计2006~2007年的销售收入增长率保持在20%的水平上,2008年及以后销售收入将会保持10%的固定增长速度。该公司的资本支出、折旧与摊销、经营营运资本、税后利润与销售收入同比例增长。

已知无风险收益率为2%,股票市场的平均收益率为10%,2006~2007年公司股票的β系数为2.0,2008年及以后公司股票的β系数为2.25。

要求:

(1)计算2006~2009年各年的股权现金流量;

(2)计算2006~2009年各年的股权资本成本;

(3)计算2006~2008年各年的折现系数(保留四位小数);

(4)计算2009年及以后各年的股权现金流量现值;

(5)计算甲股票每股价值并判断是否应该购买。

参考答案:

(2) 2006~2007年该公司的股权资本成本=2%+2.0×(10%-2%)=18%

(2) 2006~2007年该公司的股权资本成本=2%+2.0×(10%-2%)=18%

2008年及以后年度该公司的股权资本成本=2%+2.25×(10%-2%)=20%

(3) 2006年的折现系数=1/(1+18%)=0.8475

2007年的折现系数=0.8475/(1+18%)=0.7182

2008年的折现系数=0.7182/(1+20%)=0.5985

(4) 2009年及以后各年的股权现金流量现值

=2154.24/(20%-10%)×0.5985=12893.13(万元)

企业股权价值

=1120×0.8475+1344×0.7182+1958.4×0.5985+12893.13

=15979.69(万元)

每股价值=15979.69/5000=3.20(元)

由于该股票价格(3元)低于股票价值(3.20元),所以应该购买该股票。