某公司拟开发一铁矿,预计需要投资3700万元;铁矿的年产量预计为4万吨,并可以较长时间不变;该铁矿石目前的市场价格为800元/吨,预计每年价格上涨8%,但价格很不稳定,其标准差为40%,因此收入可以按含有风险的必要报酬率12%作为折现率。每年的固定付现营业成本为1500万元,忽略其他成本和费用,固定付现营业成本可以按无风险报酬率5%作为折现率。 1-3年后的矿山残值分别为2320万元、2200万元和2000万元。该公司适用的所得税税率为25%。 要求: (1)计算不考虑期权的前提下该项目的净现值。 (2)在考虑期权的前提下,就是否放弃该项目进行决策。

参考答案:

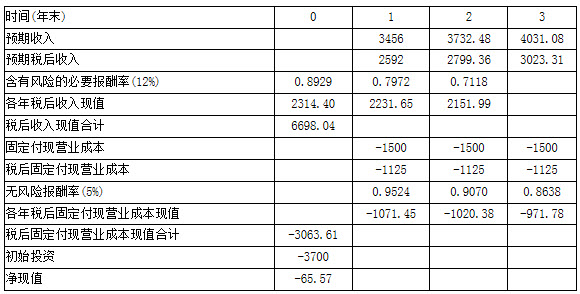

(1)项目的净现值:

单位:万元

如果不考虑期权,该项目的净现值-65.57万元小于零,所以不可行。

(2)考虑期权下的决策:

①构造二叉树:

1)确定上行乘数和下行乘数:

d=1/u=0.6703

2)构造税后收入二叉树:

目前税后销售收入=4×800×(1-25%)=2400(万元)

第1年的上行税后收入=2400×1.4918=3580.32(万元)

第1年的下行税后收入=2400×0.6703=1608.72(万元)

第2年和第3年的税后收入二叉树以此类推,具体见下表。

3)构造营业现金流量二叉树:由于每年税后固定付现营业成本为1125万元,税后收入二叉树各节点减去1125万元,可以得出营业现金流量二叉树。

4)确定上行概率和下行概率:

期望收益率=上行百分比×上行概率+下行百分比×(1-上行概率)

即:5%=(1.4918-1)×上行概率+(0.6703-1)×(1-上行概率)

上行概率=0.462203

下行概率=1-0.462203=0.537797

5)确定未调整的项目价值。

6)确定调整的项目价值。

放弃期权的二叉树 单位:万元

(3)由于项目考虑期权后的现值为5930.87万元,初始投资为3700万元,所以:调整后的净现值=5930.87-3700=2230.87(万元),调整前的净现值=-65.57(万元),期权的价值=调整后的净现值-调整前的净现值=2230.87-65.57=2165.3(万元),因此,公司应该投资该项目。