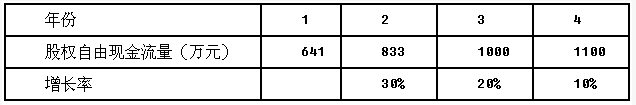

综合题:A公司预计未来1~4年的股权现金流量如下:

目前A公司的β值为0.8571,假定无风险利率为6%,市场风险补偿率为7%。

要求:

(1)要估计A公司的股权价值,需要对第4年以后的股权现金流量增长率作出假设,以第4年的增长率作为后续期增长率,并利用永续增长模型进行估价。请你按此假设计算A公司的股权价值,结合A公司的具体情况分析这一假设是否适当,并说明理由。

(2)假设第4年至第7年的股权现金流量的增长率每年下降1%,即第5年增长率9%,第6年增长率8%,第7年增长率7%,第7年以后增长率稳定在7%,请你按此假设计算A公司的股权价值。

(3)目前A公司流通在外的流通股是2400万股,股价是9元/股,请你回答造成评估价值与市场价值偏差的原因有哪些。假设对于未来1~4年的现金流量预计是可靠的,假设第4年后各年股权现金流量增长率相等,请你根据目前的市场价值求解第4年后的股权现金流量的增长率(隐含在实际股票价值中的增长率)。

参考答案:

(1)折现率=6%+0.8571×7%=12%股权价值=641×(P/F,12%,1)+833×(P/F,12%,2)+1000×(P/F,12%,3)+[1100/(12%-10%)]×(P/F,12%,3)=41097.22(万元)或:股权价值=641×(P/F,12%,1)+833×(P/F,12%,2)+1000/(12%-10%)×(P,F,12%,2)=641×0.8929+833×0.7972+10001(12%-10%)×0.7972=41096.42(万元)评价:这一假设不适当。原因:①10%的增长率不一定具有可持续性。从表格中第2、3、4年的增长率可以看出,A公司的增长率有下降的趋势,第4年以后可能还会继续下降。②10%的增长率估计偏高。根据竞争均衡理论,后续期的销售增长率大体上等于宏观经济的名义增长率。如果不考虑通货膨胀因素,宏观经济的增长率大多在2%~6%之间。(2)A公司的股权价值=641×(P/F,12%,1)+833×(P/F,12%,2)+1000×(P/F,12%,3)+1100×(P/F,12%,4)+1100×1.09×(P/F,12%,5)+1100×1.09×1.08×(P/F,12%,6)+1100×1.09×1.08×1.07/(12%-7%)×(P/F,12%,6)=18022.12(万元)(3)评估价值与市场价值偏差的原因:①预计现金流量不准确;②股权资本成本的计量有偏差;③资本市场对公司股票评价缺乏效率。假设增长率为g,则有:641×(P/F,12%,1)+833×(P/F,12%,2)+1000×(P/F,12%,3)+1100×(P/F,12%,4)+[1100×(1+g)/(12%-g)]×(P/F,12%,4)=2400×9641×0.8929+833×0.7972+1000×0.7118+1100×0.6355+[1100×(1+g)/(12%-g)]×0.6355=2400×9解得:g=8.02%

解析:(3)第①和②点是根据股权价值计算公式分析出的,第③点是根据资本市场有效程度判断出的。